Tag: 保险

毁灭性打击!加拿大男子诊断患癌后提交索赔 保险公司却直接终止了保单!

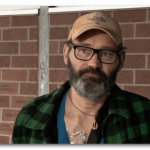

【星岛都市网】据CTV报道,加拿大卑诗省一名男子表示,他的保险公司决定取消他和他妻子的保险,因为他没有向保险公司披露他被诊断为第四期结肠癌的近三年前的一次急诊室就诊情况。

Toby Cleary说:“我们就像从悬崖边上掉下来一样。”Toby Cleary过去几年一直在Abbotsford Regional医院和癌症中心接受化疗。

2019年9月17日,Cleary和他的妻子Danielle Raymond通过Manulife申请了保险。Raymond说,该保险计划包括重大疾病、残疾和人寿保险。

2022年1月5日,Raymond被诊断出患有结肠癌。这对夫妇决定,现在是获得保险套餐中重大疾病部分的合适时机,因为如果他们中的任何一方被诊断出患有保险范围内的疾病,比如癌症,就会获得一笔一次性付款。

“当我们提交索赔时,被告知需要提供我们10年的医疗记录,”Raymond说。

再六个月后,他们收到Manulife的回复,表示他们的整个保单将被终止,原因是Cleary未能向Manulife披露2019年10月11日在Meadow Ridge医院的急诊室就诊情况,而这次就诊是他们首次申请保险计划的几周后。

Manulife在这封信中指出,就诊包括直肠出血,没有诊断,并被转诊进行结肠镜检查。信中称,根据保险协议,Cleary于2020年3月2日签署了一份声明,确认自2019年9月17日申请之日起,他没有“任何疾病、紊乱、受伤、手术或治疗”;没有“咨询、接受任何医疗专业人员的检查或治疗,或者被建议或尚未与医疗保健专业人员进行医疗预约或咨询”;并且没有“完成任何医学检查或被建议进行任何尚未完成的医学检查”。

最终的结论是,“因此,很明显,我们没有收到正确承保你的保单所必需的医疗信息。”

Manulife随后在信中进一步表示:“如果不了解清楚出血的部位和原因,我们是不会发放这一保单的。”

转诊请求被忽视

据悉,2019年10月,Cleary因为直肠出血去了急诊室,被告知可能是痔疮。

他说:“因为这是一件小事,我从来没有想起过它,而且是在很久以后我才被诊断出患有癌症。”

这对夫妇补充说,他们从未被检查Cleary的急诊室医生告知要被转诊去做结肠镜检查。CTV News从收到急诊室转诊请求的外科医生Linda Bohacek的办公室看到的医生记录显示,该转诊被忽视了,她的办公室从未被预约或咨询结肠镜检查。信中写道:“在我们这边,它没有被作为转诊记录,我们忽略了它。”

毁灭性打击

在Cleary的家庭医生Pardeep Dhillon医生的另一封信中,这位医生说,这位53岁男子第一次出现与结直肠癌相关的症状是在2021年10月1日。信中写道:“在此之前,患者从未向我的办公室提出任何直肠出血、腹痛、体重减轻或排便习惯改变等问题。”

Dhillon医生补充说,虽然她知道2019年的急诊室就诊,但“直肠出血很可能与他的结肠癌诊断无关,因为一个人在近两年的时间里出现一次出血是很不寻常的。”

Manulife发言人Erika Vear在给CTV新闻的一份声明中表示:“我们非常重视保护客户隐私的责任,不能讨论任何个人的具体细节。”他补充说:“正如我们的申请文件中所述,我们要求申请人必须披露在申请之前和申请过程中接受的医疗服务,否则就违反了政策条款。”

“这是毁灭性的打击,”Cleary说。“往坏处想,如果所有癌症治疗都不起作用的话,我的妻子之后将一无所有。”

Cleary说,自从他们的保险被终止后,他们一直在努力支付账单。这家人发起了GoFundMe筹款,以帮助支付仅在美国提供的实验性治疗的费用。目标筹集$11万加元,截至发稿前已筹集到7万多。

Raymond补充说,她希望他们的故事能够提醒其他可能会遇到类似情况的家庭。

https://bc.ctvnews.ca/we-don-t-deserve-it-b-c-man-with-stage-4-cancer-says-he-was-denied-insurance-coverage-1.6704542

编译:YUAN

图片:CTV视频截图

新选择!明年起安省车主这项保险可不购买

【星岛都市网】从2024年1月起,安省车主可以不购买直接赔偿财产损坏(DCPD)保险,该保险保护无过错车主免受与车辆碰撞造成的损坏相关的费用。此保险还涵盖车辆或其损失。

虽然这将减少费用,但不会得到有关车辆维修或其他的损失赔偿,或替换车辆等项目服务。

如果车辆在碰撞中损坏,即使没有过错,损失也将不获补偿。

省政府表示,这一变化旨在增加消费者的选择,对于旧车价值低于保险费用的情况下可能会有用。

目前尚不清楚退出此项覆盖范围可以平均节省多少费用,然而,RH保险的主任Morgan Roberts表示,拖车或车辆维修的费用可能会超过每年节省的数百元。

根据Ratesdotca五月发布的报告,2023年安省的保险费较2021年上升了约12%,平均为约1766元。

GTA地区的保费尤其高,在旺市、烈治文山 、密西沙加、多伦多和宾顿已超过了2000元。

(图:加通社)T10

车主注意!安省车辆没装这个安全装置 保险费用将大涨!

【加拿大都市网】安省的一名司机对他的保险公司威胁要增加他的保险费用感到“震惊”,除非他在他的车辆上安装某种安全装置。

安省密西沙加的Arwinder Kalsi说,他最近收到了保险公司道明保险公司(TD Insurance)的一封信,信中说他必须在月底前安装防盗追踪装置,否则他的保险费就会上涨。

“我看着这封信,非常震惊,”Arwinder Kalsi说

去年,加拿大保险业因汽车盗窃损失了超过10亿,这就是为什么一些公司开始通知客户必须安装防盗设备,否则他们的保费将被提高。

Kalsi收到的信中说,“你的车辆很容易被盗”,“如果你的车上没有安装防盗追踪系统,你的续保费用会大幅增加。”

信中还提供了报销安装费用的选项,最高可报销399.95加元加税。Kalsi说,他被告知要预先支付设备的费用,之后他将得到报销。

“如果我不安装这些安全装置,我的续订保险费用会高得多。我觉得消费者好像被绑架了。就好像如果你不这么做,我们就会提高你的保费,”他说。

道明保险的一位发言人告诉多伦多CTV新闻,他们优先为客户提供“最好的保护、建议和支持”。

他们说:“随着汽车盗窃率的持续上升,我们强烈鼓励那些被认为有很高被盗风险的汽车的客户使用经过批准的防盗追踪装置来更好地保护自己,并在这个时候为安装费用提供支持。有了经过批准的追踪系统,客户在北美任何地方都可以更放心地全天候(24/7)使用可追踪设备,如果他们的车辆被盗,恢复率也会更高。”

道明保险并不是唯一一家要求客户安装追踪设备的公司。Aviva、Intact和Desjardins也要求拥有高风险车辆的客户安装标签追踪系统(Tag tracking system)。

追踪公司的Freddy Marcantonio说,这个追踪系统在魁北克广泛使用,并帮助减少了该省的汽车盗窃。

Marcantonio说:“小偷搬到安省的唯一原因是,小偷想偷的大多数车辆都受到魁北克追踪系统的保护。”

根据该公司的说法,该追踪系统具有无线追踪和恢复,无信号干扰,快速有效的追踪,以及经过验证的回收率的特点。他们还声称他们的商标就可以立即阻止盗窃。

Marcantonio举例说,在过去的24小时内,大多伦多地区有15辆装有标签追踪系统的被盗车辆,其中12辆都已被找回。

Marcantonio说:“我们正在等待警察找回另外三辆被盗车辆。”

虽然来自密西沙加的车主Kalsi仍然担心,但他说他可能会安装标签追踪系统,因为他不希望保险费上涨。

“我还不如把它装上,因为现在我看不到任何其他选择,”Kalsi说。

由于加拿大保险局表示,每笔保费中有125加元用于被盗车辆的支付,汽车盗窃的增长正在推高费率。

https://toronto.ctvnews.ca/some-ontario-drivers-insurance-premiums-will-go-up-soon-if-they-don-t-have-this-security-feature-1.6497359

编译:YUAN

图片:CTV视频截图、pixabay

安省女子车放停车场被撞 需自掏腰包近$9000维修!

【加拿大都市网】一名安省女子的汽车在停车场遭到撞击,因无购买保险,将面临将近万元的损失。

Shanise Richardson表示,之前一位前男友将她的车撞毁后,保费飙升至每月1000元。

她决定节省开支,将车辆停放起来取消了保险。她把车停放在所住楼宇的停车场,但去年夏天,另一辆车撞了她的车。

虽然肇事司机留了一张纸条在的挡风玻璃上,表示会支付费用,但后来拒绝支付并中断了所有联系。

由于她没有购买保险,需要支付约8600元的维修费用。“虽然不是我的错,但我被迫要支付费用,太多钱了,我有两个小孩,负担不起。”

Ratehub.ca的保险副总裁Matt Hands表示,对于任何将汽车停放或存放的人来说,全面保险都是值得买的,通常不贵,以防止汽车被破坏、被盗或被撞击。

全面保险还将为冰雹、火灾、洪水或树木倒下对汽车造成的损害提供保障。尽管这不是强制性要求,如果车辆是租赁的,可能需要全面保险。

Richardson表示当时不知道全面保险的作用,她现在正在储钱,希望能够修复汽车。

(图:ctv)T10

多伦多男子新车被盗 有保险竟还要自付$1万!

【加拿大都市网】安大略省男子的一辆新吉普车被盗了,尽管他购买了保险,但一家贷款公司仍要求他支付1万加元的费用,他感到很震惊。

维克托·多卡伊(Viktor Dokaj)是安省怡陶碧谷的居民。他告诉多伦多CTV新闻,原本他们一家五口非常高兴能得到一辆全新的吉普牧马人(Jeep Wrangler)。

然而,多卡伊说,在上个月的一天早上,他的妻子出门时发现车不见了。

“接下来,她开始尖叫,‘维克托,我们不知道那辆车在哪里。我们的吉普车不见了!’”

多卡伊说,他向警方报案,并联系了他的保险公司,保险公司支付给他6.1万加元,但他被告知根据他的租赁协议,他的总财务责任为7.1万加元。

他被告知必须支付差额。 “我现在必须支付近1万加元的差额,”多卡伊说,并补充说,他认为自己不应该“为没有拥有、没有使用的东西买单”。

根据加拿大保险局(IBC)的说法,随着人们签订更长期、更高利率的贷款,在某些情况下,保险可能会赔偿汽车的损失,但不包括贷款费用。

IBC的安妮·玛丽·托马斯(Anne Marie Thomas)表示:“如果发生这样的全面亏损,你可能会面临车辆价值与您尚未偿还的贷款之间的差额或负资产情况。”

保险赔付可能不包括免赔额、负资产、售后附加费、管理费用、市场价调整、延长保修、服务合同和保险。

托马斯说但你可以买额外的保险来包括这些损失。

“差额保险是对贷款的保险,而折旧豁免是对车辆的保险。”她说。

在CTV新闻联系了这家金融公司后,该公司放弃了要1万加元的要求,并退还了多卡伊近4000加元。

多卡伊说:“我对此非常高兴,这真是一种解脱。”

买车的时候,考虑所有的费用是很重要的——包括贷款费用。永远要清楚,如果车被注销或被盗,赔付可能无法弥补全部损失。

https://toronto.ctvnews.ca/ontario-man-asked-to-pay-10k-after-brand-new-jeep-stolen-1.6399578

编译:YUAN

图片:CTV视频截图

多伦多男子车辆被盗保险不赔 仍要还5万车贷!

【加拿大都市网】多伦多男子Roger Sodhi的卡车不止一次被盗,可是第二次被盗时,他惊讶地发现保险居然不再赔偿盗窃损失。

Roger Sodhi说感觉很糟糕,如果早知道保险公司已经取消赔偿盗窃就会去找另一家公司。

他的卡车是2021年Ram 1500,在2022年2月被盗,警方在蒙特利尔找回时,车已严重受损,当时保险公司同意拖回修好。然而7个月之后,这辆车又被盗了。可是保险公司告诉他,由于在卡车第一次被盗后,保单在4月更新时已经取消了相关保险。

保险公司Desjardins Insurance表示,他们保证曾通过信件和电话告知对方保单已经做出了更改。但Sodhi表示从未收到过任何通知。

Sodhi的卡车是贷款的,还欠银行54,350元。他说,继续给已经没了的东西付款很痛苦。

Desjardins Insurance发言人确认在2022年4月7日的一封信中,客户被告知决定并且有理由删除他的保单中的某些保障。车辆被盗的索赔在2022年9月28日,已经超过了保险期限。

加拿大保险局(IBC)表示,保险公司可以修改保障内容,对客户的保单进行更改,但必须确保客户知晓这些变更。当保险公司进行此类更改时,必须给保单持有人提供书面通知。客户要密切关注从保险公司收到的信,尤其是以挂号信形式发送的。

(图:ctvnews)T10

多伦多女子等红灯被追尾 竟要自掏腰包花1万多修车!

【加拿大都市网】来自安省多伦多的一名女子Niashia Browne说,她的车被一辆皮卡从后面追尾,司机逃离了碰撞现场,她不得不支付修理费,这让她感到震惊。

“我很失望,也很受伤。这名男子的车从后面追尾撞上了我,并把我推着撞上了前面的车,”Niashia Browne告诉CTV新闻。

她说,12月21日,她在红灯前停下,一辆大型深色皮卡撞上了她的2016年本田思域(Honda Civic)的后排。

CTV新闻的监控录像显示,皮卡在撞上她的车时并没有试图减速。

Browne说,她被撞得头晕目眩,但还是下车和皮卡司机进行交谈。

“他都没有下过他的车,他只对我说了一句‘对不起,让我们交换一下信息(驾照)。’当我回到我的车里去取时,他已经走了。”

Browne说,她现在做着两份工作来支付家里的账单,为了省钱她没有购买保险中的碰撞险。

由于另一个司机离开了事故现场,Browne不得不自己修理她的车,她说她负担不起。

她收到了一份报价,修理她的汽车后部,要价8000加元。她被告知,她的汽车前部也可能花费这么多或更多钱,这意味着它可能必须要被注销并且不值得修理。

“我希望能找到那个人,为他的所作所为承担全部责任,”Browne说。

安省司机为降低成本取消碰撞险

安大略省的司机支付了加拿大最昂贵的汽车保险费,一些人正在寻找通过取消碰撞保险来降低成本的方法。

要合法驾驶,必须购买责任保险,但不必购买碰撞险。

加拿大保险局(IBC)表示,如果司机撞了你的车后逃逸,责任保险不包括修理你的车。

保险局的Anne Marie Thomas说:“这将被视为肇事逃逸,如果你没有碰撞保险,那么你的保单将不会为这种情况提供保险。”

他表示,“除非你的车很旧或不太值钱,否则建议保留防撞保险。”

安省高昂的汽车保险费用可能是导致多伦多市更多的肇事逃逸事故的原因。

根据多伦多警察交通服务部门的数据,2022年和2021年分别发生了5081起和6212起肇事逃逸事故。

Browne 投保了 Belairdirect。CTV新闻联系了该公司,一名发言人表示:“由于隐私原因,我们无法就特定客户的索赔进行讨论。我们正与客户密切合作,调查正在进行中。”

“对于车祸,警方报告可能需要长达30天的时间来完成,因此索赔结果可能需要时间来最终确定。在某些情况下,如果获得更多的证据,索赔结果可能会发生变化并恢复承保范围。”

“在这个案例中,情况发生了变化,我们现在有了更多的证据来继续进行车辆损坏索赔的全覆盖。我们的客户已经被告知了这一立场,我们正在采取行动。”

Browne说,Belairdirect现在将为她损坏的2016年本田思域提供保险,并为她提供一辆可租赁的汽车。

她说“这对我和我的家人来说都是极大的宽慰。”

如果对保险有疑问,可以和你的保险公司谈谈你的保单和保险范围,看看如果你的车被偷了,被破坏了,或者发生了肇事逃逸,你的车是否有保险。

编译:YUAN

图片:CTV 视频截图

丈夫刚因病去世 家庭保费就被提高 妻子受双重打击!

【加拿大都市网】丈夫因病去世,妻子在悲痛期间,再受到打击,因为保险公司知道其丈夫去世的消息后,以其丈夫的信用评分较高为由,将其家庭保险费用提高。

Jo Waterhouse表示:“这令我十分气愤,我们光顾了这间保险公司已经有19年,在这19年内,我们从没有为汽车或物业提出保险赔偿”。

Waterhouse表示,她与丈夫David Waterhouse结婚41年,近日丈夫因病去世;她认为,丈夫去世后,应该要整理家中的财务状况。

她表示:“将丈夫去世的消息通知所有人、政府、金融机构,也应该通知保险经纪”。

但Waterhouse将消息通知保险公司后不久,她收到保险公司的通知,其家庭保险收费每年会提高144元,且须立即按比例支付47.52元。

保险公司提高其保费收费的原因,是她死去的丈夫,在信用评分方面比她好。

Waterhouse表示:“我不敢相信,当你失去至亲而感到悲痛时,他们应给予支持,而不是要钱”。

信用评分是重要财务指标,主要用于告诉贷方,是否被认为具有良好信用风险;但越来越多保险公司,使用信用评分来评估家庭保险的收费。

加拿大保险局(IBC)消费者与行业公关总监Anne Marie Thomas表示,不少保险公司将使用信用评分来确定家庭保险收费。

加拿大保险局表示,一项行为准则于2021年获得批准,这主要是容许保险公司使用信用评分来设定家庭保险收费,且有大约85%保险公司已经同意这项准则。

Thomas表示,消费者应要确保信用评分良好,并每年检查一次,以确保没有出错。

Waterhouse的保险公司是Wawanesa Mutual Insurance Company。

Wawanesa Mutual高级传讯专家Brad Hartle表示:“我们对Waterhouse表示真诚的哀悼,与负责Waterhouse档案的保险经纪商谈后,已向Waterhouse退还已收取的额外保费;我们无意增加保费,且会直接跟Waterhouse联络”。

并非每间保险公司都使用信用评分来评估保险收费,故此,消费者应“货比三家”,及向保险公司查询。

虽然保险公司可以使用信用评分来评估家庭保险收费,但事前必须获得消费者的同意,如果消费者拒绝,保险公司有可能收取相对使用信用评分所评估更高的收费。

但保险公司是不能使用信用评分来评估汽车保险收费。

(图片:Jo Waterhouse) T02

大多地区近期劫车猖獗 索偿增加料推高保险费用!

■■上个月,单在宾顿市和密市,已有超过400辆汽车被盗窃。 CTV

【加拿大都市网】多伦多地区近期劫车案频生,汽车失窃案的总数量可能会进一步上升。保险公司因而于2020年支付高达3亿5千万元的保险索偿款项,预计有关数字会于本年进一步增加。

根据保险格价网站My Choice显示,安省汽车保费最昂贵城巿依次为旺市、亚积士、宾顿市、密市、多伦多;而最常发生汽车失窃的城巿则依次为咸美顿、旺市、宾顿市、密市、多伦多。

一般基本保险虽然提供责任险,但并不会就汽车盗窃作出赔偿,如希望加强保障,便要考虑增购更全面的保险计划或其他风险政策。

My Choice网站行政总裁米尔扎安(Aren Mirzaian)表示﹕“更全面的保险计划全面保障包括更换被盗汽车、更换被盗取或被破坏的汽车零件、维修被损毁汽车等。”

失窃率高型号保费或更高

虽然在疫情期间,保险公司并没有调整保险费,甚至推出保费回赠,但随着汽车盗窃和劫车案频生,保险公司考虑增加保费以平衡开支。

米尔扎安指出:“如果特定汽车型号、或某地区经常遭受盗劫案,保险公司可能会因此加价来平衡索偿开支。”

因此,如果客户所拥有汽车型号备受劫匪青睐,可能要承担更高的保费。

去年,安省超过1.1万辆汽车被盗窃。保险公司今年已支付过亿元失车索偿,预计本年被盗汽车数量,在年尾前已超越上年,正因如此,部分保险公司正考虑增加保费。

劫车事件于过往时有发生,惟劫匪于近年越趋猖獗,甚至公然在停车场、油站、马路口抢车。

上个月,效力于多伦多枫叶队(Maple Leaf)的冰球员马纳(Mitch Marner)甚至在戏院门口遭到持枪劫车。截至目前为止,多伦多本年共发生93宗劫车案。

上个月,单在月宾顿市和密市,已有超过400辆汽车被盗窃,平均每天有14辆车被盗。

注意!留学生遭遇车祸申请索赔 却因兼职送外卖被保险公司拒付

■■男子送餐座驾被撞毁,保险公司拒赔1.5万元维修费。CTV

【加拿大都市网】安省一名留学生利用自己的车辆送外卖,赚取额外的金钱,但在汽车因故被撞之后,保险公司拒绝他的1.5万元维修费索赔,理由是因为他担任送餐司机。

安省米顿一名来自印度的留学生,他偶尔为一家食物送餐服务机构工作,但今年初,他的汽车与一辆被盗的汽车撞上,当时他并没有在送餐。

这位留学生万纳拉图(Ranjan Yadav Vannarathu)当初买了一辆2015年的本田雅阁,为了赚取外快钱,去年10月他开始为Skip the Dishes公司送餐。今年1月,当他开车回家时,一辆被盗车辆在Don Valley Parkway上撞上了他的车,车上的人事后下车逃跑了。

万纳拉图说:“我的车被撞至无法行驶,撞我的那辆车的司机和两名乘客跑了。”之后他报了警,并向他的保险公司报告了这次事故。他在Co-operators保险公司投保,当时他被问及是否曾用车赚取收入,“他们问我是否在做任何食物送餐服务,我说我在为Skip the Dishes开车。”

情况用途有变化要通知保险商

之后他被告知为送餐而开车有“重大的风险变化”(material change in risk),因此,他的15,000元的保险索赔遭到拒绝。

加拿大保险局(IBC)说,任何使用车辆送餐的人都必须认识到,他们的车辆将被认为是拥有商业用途。

IBC的消费者和行业关系主管汤玛士(Anne Marie Thomas)说:“如果你没有买正确的保险,最终可能会让你付出巨大的代价⋯⋯作为其中一个应用程序的送餐司机,车辆因此被认为是业务用车或部分业务用车。”IBC说,像Uber Eats这样的一些送餐服务确实在送货时为其司机提供了保险,但其他的则没有。

在Uber Eats网站上,它说司机受到经济保险的保护,保险范围包括在接受送餐和到达送餐目的地之间发生意外的情况下获保护。

在Skip the Dishes网站上,它说:“成为送餐员的要求是‘一辆可靠的车,有效的驾驶执照,车辆保险,车辆登记,背景调查’。”

事发时未送餐将获1.5万元赔款

当多伦多CTV联系Skip the Dishes时,一位发言人说:“我们目前无法评论。”而在CTV联系Co-operators保险公司时,他们同意再审查万纳拉图的个案。

保险公司的一位发言人说:“由于我们正在继续调查,关于这次事故特有的具体细节新信息已经曝光。根据这些信息,我们通知万纳拉图先生,能够支付与他的车辆损坏有关的所有适当费用。然而,我们想提醒消费者,当他们的情况发生变化时,要通知保险商,以避免在发生事故时在索赔保险方面遇到挑战。”

这个结果,对万纳拉图来说是个好消息,他现在将得到1.5万元的赔款,他说:“我现在只是感到松了一口气,没有压力了。”

如果你是一名食物送餐司机,应该向你的保险公司和你工作的应用程式检查保险范围。如果你必须额外支付商业保险费,每年可能要花费数千元,这可能会使做一名送货司机变得太昂贵。

租房要不要买租客保险?利弊自己衡量

(■■调查显示有逾4成租房者,没有购买租客保险。 星报资料图片)

加拿大道明(TD)保险公司昨公布,2021年度加拿大租客保险调查结果,指超过4成租房者没有购买租客保险。这意味着他们的贵重物品一旦被盗或受损,要自己负担大笔的支出修理或更换。

调查指加拿大租客对于房屋保险存在一定误解。一是认为房屋保险只保大件,比如房屋的管线、大型电器、房屋或建筑物的结构等。二是他们误以为房东购买的保险,会在房客的贵重物品遭受火灾、水灾或偷盗等丢失损坏时提供保护。

调查显示,41%的加拿大租房者没有购买租客保险。而43%的受访者表示作为租客,他们最需要保护的、最值钱的财产是个人电子产品,包括手机、相机、电视机和手提电脑等。其他财产依次是家具(22%)、珠宝首饰(8%)、衣服(5%)和文娱设备(2%)。

业主保险不理赔租客财物

TD保险公司索赔部副总裁理查森表示:“房屋保险不仅涉及屋主,租客购买保险也是聪明做法,可以在发生事故或意外时,透过保险来更新或修理丢失或损坏的个人财产。屋主的保险不会理赔租客的个人财产损失,包括家具、首饰或手机、手提电脑等贵重的科技产品。”

租客保险并非强制性的,不过许多房东在租约中加入这一条件。受访者中有49%表示,房东要求他们购买租客保险,这是出于好的原因。如果没有租客保险,租客因自己的原因令出租物业受损时,可能要负担巨额的修理费用,此种情形之下就不止是仅损失个人物品那么简单。

51%受访者表示如果没有保险,他们无力更换自己的个人财物。只有2成受访者表示,他们有能力在没有保险理赔情况下,更换全部受损的个人财物。星岛综合报道

安省女子每年花30万买药保命,保险公司竟因这个原因不报销

【加拿大都市网】渥太华患有囊性纤维化的 23 岁女孩阿尔德里奇(Sara Aldrich)说每年需要花费 30 万加元购买救命药物,但她的私人保险却拒绝支付这笔费用。

阿尔德里奇在很小的时候就被诊断出患有囊性纤维化,却一直以积极的态度面对生活。

在过去11年,她一直和哥哥一起踢足球,但她的病情三年前开始恶化,肺部的情况变得很糟糕,正常生活都收到了影响。

“现在,我会在上楼梯时咳嗽,结果通常会呕吐。 所以自从我的肺功能下降以来,我的生活发生了彻底的改变。”

阿尔德里奇说,一种名为Trifakta的新疗法会改变她的生活。“我被告知这是我(活下去)最后的希望。”阿尔德里奇说。

她表示,自己的肺功能已经非常差了,除非使用新疗法,否则就无药可治。

Trofalta已获准在加拿大使用,但却不在她的私人保险的承保范围内。

“价格至少需要降低 80% 到 90%,保险公司才会支付; 而且,他们说目前这种药物的价格超过了它的益处。”

加拿大囊性纤维化政府和社区关系主管 Kim Steele 说,阿尔德里奇 并不是唯一被保险公司拒绝的人,

“现在的情况很奇怪,加拿大政府的反应比保险公司快。政府批准了药物的使用,保险公司却不承认。”她说。

“政府急于向他们(药厂)收费; 如果私人保险公司不承保,(患者)就需要等待很长时间,才能让该药进入政府公共保险所承认的药物名单。”

她表示,目前98%的囊性纤维化患者都在接受Trikafta 治疗。

“这是囊性纤维化病史上最大的一次转变。 这种疗法不仅能减缓人类疾病的进展,还能帮助人们摆脱肺移植,继续生活。”

阿尔德里奇如今正在申请一项针对年轻人的 OHIP 计划,希望他们能够支付药费。 但她的目标是提高对自己处境的认识并帮助他人。

“继续为其他患有这个病,并需要这种药物的人而战——我不想就此止步。”

(Shawn,资讯来源:CTV,图片来源:CTV截图)

旅游业界提醒 留意旅游保险条款是否提供足够保障

【加拿大都市网】联邦政府已取消针对所有非必要旅行的警示,美国边境也已重开,预计日后会有更多国民南下旅游,旅游业界提醒公众,在疫情期间外出旅行,要留意旅游保险条款是否提供足够保障。

加拿大旅行社协会(Association of Canadian Travel Agencies)主席帕拉迪斯(Wendy Paradis) 表示,尽管旅游业预计要到2022年甚至2023年才能恢复到大流行前的水平,但目前本国旅行社收到的查询已越来越多。

她说,对于每次旅行计划安排,现在旅行社平均要与客户通7、8次电话,这是他们在疫情之前通常拨打的电话数量的两倍,而客人的首要问题是有关旅行保险。

加拿大旅游健康保险协会(the Travel Health Insurance Association of Canada)执行总监麦克莱尔(Will McAleer)表示,现在承保新冠病毒感染的保险项目已不再难找。 他估计,目前本国超过一半的旅行保险供应商提供选项,为客户在发生紧急医疗情况或与新冠病毒相关的旅行中断时提供保护。

麦克莱尔补充说,疫情对旅行保险费用没有太大影响。“如果你接种了疫苗,大多数保险计划都不会向你收取额外的费用来获得新冠保险。”

例如,加拿大雪鸟协会(Canadian Snowbird Association)认可的保险公司Medipac Travel Insurance表示,在过去几年所做的大部分保费调整,仅反映了医疗通胀,与大流行没有直接关系。

不过,帕拉迪斯说,棘手的部分是确保你拥有所需的保险。

她警告说:“并非所有的旅行保险保单都是平等的。如果你想找时间阅读保单中的细则,现在是时候了。”

当国民准备搭乘国际航班外出旅行,很有可能必须接受新冠病毒测试。 如果测试呈阳性会怎样?

麦克莱尔说,这就是保单中取消和中断旅行保险发挥作用的时候。他指出,如果你的旅行计划发生变化,这种保险通常可以帮你取回一些费用。但你必须在购买保险时就加上这一项目,而不是在出发时。

他还提醒道,某些新冠保险项目仅涵盖医疗紧急情况,并没有包含行程取消和中断。

那么,对于新冠相关的医疗紧急情况,需要买多少保险?

麦克莱尔说,如果你买的是全保(all-inclusive),那么新冠保险可能已是标配。

通常旅行保单的承保上限为200万元、500万元或1000万元。根据独立非弁利组织 Fair Health的研究,在美国部分州,需要ICU病床或使用呼吸机的新冠住院平均费用高达40万元。

此外,外出旅行时另一个需要注意的细节是,你的保单是否包括隔离费用?

旅行者需要阴性测试报告才能进入加拿大,因此,如果你在回国前测试呈阳性,则可能需要在酒店、短租或政府设施中隔离,直至康复。

麦克莱尔表示,对于新冠保险而言,真正必须具备的是紧急医疗费用的承保范围。但他补充说,如果也能支付部分隔离费用,则是一个不错的选择。

V05

图片:旅游业界提醒,要留意旅游保险条款是否提供足够保障。星报资料图片

安省保险公司疫情下变大赢家狂赚36亿 汽车保费却不减反加!

【加拿大都市网】汽车保险公司在新冠疫情肆虐下发了大财。疫情初期业界虽有微减保费情况,但因为行车减少所以赔偿费也大幅减少,因此利润大增,安大略省汽车保险公司去年实质利润达36.3亿元。

2020年3月冠状病毒爆发开始,由于办公室员工开始在家工作,企业对客户关闭了大门,安省也发布了限制非必要旅行的居家令,安省的交通流量降至可能从未见过的水平,少流量的高速公路和公路成为常态,导致了去年较少撞车意外和保险索赔。根据一般保险统计机构的数据,赔偿的保费仅为往年的50%,创历史新低。

独立联邦机构的金融机构监管办公室(The Office of The supervisory of Financial Institutions)披露,安大略省汽车保险公司2020年实现利润36.3亿加元。报告还称,整个保险业的收入为44.4亿加元。

尽管保险公司疫情期间降低了那些不上班的人的保费,但即使路上的汽车越来越少,整体保险费还是增加了1.98亿元。

密西沙加的残疾及人身伤害律师科塔克(Nainesh Kotak)一直主张,进一步降低安省驾驶人士的保费,尤其是在疫情期间。科塔克说:“(保险公司)很少降低保费,他们给予最低保费率是在媒体强调疫情开始时路上车辆大幅减少之后。考虑到索赔人数急剧下降,这初期保费的降幅还远远不足够。”

科塔克又指出,今年夏天,安省金融服务监管局的一份初步报告显示,保费中规定的利润拨备为5%,去年竟达到27.6%,是监管机构所允许的五倍多。“汽车保险公司借着许多在家工作的人,获得预期中的暴利。他们本可以提供有意义的回扣,但却普遍寻求批准提高2021年的保费。”

随着省级限制措施逐渐解除,驾驶习惯恢复正常,即使一些员工宁愿继续在家工作直到病毒被根除,一些客户明年可能会再次面临保费上涨的压力。

众所周知,安大略省的人支付的汽车保险费在加拿大是最高的,每年的保险费通常在1500到1900加元之间,这取决于各种因素,包括车辆类型、司机年龄、驾驶记录和居住地点。

科塔克还说,保险业透过缩小受保范围、减少受伤赔偿和否决索赔,提高了他们的利润,“汽车保险公司当然要赚钱,但它们在疫情期间以及未来可能获得的意外之财是不可接受的”。

(星报图片) T09

上月龙卷风袭巴里市 保险损失额7500万元

■■巴里市上月龙卷风吹袭造成7,500万元保险损失。 加通社资料图片

【加拿大都市网】巴里市于7月份发生的袭卷风吹袭事件,保险损失总金额达7,500万元。

加拿大保险局(IBC)公布一份报告,指7月15日下午在巴里市威廉王子路(Prince William Way)社区,受时速210公里的龙卷风吹袭,受影响的面积长达12公里,阔600米。

事件中共有110间物业受损,71间屋被认为不安全。

IBC表示,事件中录得2,200份个人与商业财产损毁的保险索偿申请。

IBC安省副总裁当劳逊(Kim Donaldson)表示,正协助受影响居民从这次损毁中重建及回复正常生活,修复人员继续在该区工作,及为损毁进行维修。

7月15日,强度达EF-2级的龙卷风吹袭安省,令尼斯菲尔镇(Innisfil)、卡瓦萨湖(Kawartha)、Little Britain、Manilla、Lindsay及Bays湖等6个地区受到影响。

没有保险,或保险范围不足的受影响居民,必须在2021年11月26日前,向省府申请安省灾难恢复援助计划。星岛综合报道

夏季炎热有人出租后院泳池赚钱 保险公司或不承保

【加拿大都市网】后院泳池都可以赚钱?蒙特利尔有55名,后院设有泳池的业主,将其泳池在网上放租,每小时平均租金达45元;但有保险业人士警告,这可能不受保;而救生协会则表示,业主要负上确保租客安全的责任。

Île-Perrot居民Holly Lawson,本周将其后院的泳池在网上放租;她表示:“为何不把后院的泳池租给没有泳池的家庭使用?这样可以令他们在炎热的天气中休息一下,或若他们愿意,甚至可以用它来上游泳课”。

Lawson表示,泳池租金平均每小时45元,她开价每小时租金35元;她亦会将后院的其他设施,例如浴室及烧烤设施出租。

提供泳池网上租赁服务的Swimply,是1间美国公司,2018年成立,2019年正式进军加国市场。

该公司的副总裁Sonny Mayugba表示:“业主可以充分利用泳池来增加收入;有机会每个月赚1,000元、2,000元或甚至5,000元”。

但有保险公司警告,将家中的泳池出租,业主所面对的风险可能大过回报。

KBD保险总裁Curtis Killen表示,有太多事情可能会出错;他建议业主,将泳池用作出租前,应与保险公司商谈,因为提供家居保险的公司,可能会拒绝业主将泳池出租,因技术上,出租泳池是属于商业行为。

救生协会魁省分会执行总监Raynald Hawkins提醒业主,执行水上安全规则,是业主的责任;他表示,业主有责任确保租客获得安全。

(网上图片) T02

(文章来源:星岛综合)

保险费大幅上涨 各市政府只能加税削服务

(■■保费上涨令本国市政面临财务困境。GETTY IMAGES)

保险费大幅涨价,不只屋主遭殃,连本国各市政府所属物业及场地都要增加保费,这意味着未来可能要大幅增加地税及削减服务。

加拿大市政当局因疫情而导致收入减少,现在又要面临保险费成本飙升的额外打击,在许多情况下,保费增加大约20%至30%。

本国城市政府需要保险来防止市政物业及道路发生事故时的索赔,并应对包括网络攻击和自然灾害在内的风险,因此放弃投保不是一个选项。

根据安省财政问责办公室去年12月的数据,由于疫情,加拿大人口最多的安省,其444个城市将面临约24亿元的收入短缺。

大小城市同遭殃

国际信贷评级机构DBRS Morningstar公共财政高级副总裁萧尔(Travis Shaw)表示,尽管市政当局拥有有一些应急资金,但任何意外的成本增加都可能令人意外。

他说,市政府面临的选择,要么增加地税,要么削减开支并减少服务,因为法律要求他们必须达到平衡预算。

面临公交收入急剧下降的大城市,市府的收入受到的冲击最大,但许多较小的城市面临着巨大的成本挑战,因为许多家庭利用永久或部分在家工作的机会,逃离大城市到小城镇寻找更多的空间和可负担房屋,这给这些城镇带来了压力,要求他们加快昂贵的基础设施建设并增加服务项目。

现在这些城市还要应对保费上涨,并且面临更高的垫底费(deductibles)及保险范围缩窄,包括环境损害和网络攻击。

位于多伦多以北大约175公里的马斯科卡(Muskoka)小木屋区的布雷斯布里奇市(Bracebridge),市长史密斯(Graydon Smith)表示,该市一年增加16万元的开支,就意味着地税提高1%。

同时身兼安省市政协会(Association of Municipalities Ontario)主席的史密斯说,令人沮丧的是,尽管市镇可以进行风险管理,但这仍然无法阻止保费30%的增长。星岛综合报道

司机保费再下降!CAA车保优惠幅度增至15%

【加拿大都市网】加拿大汽车会保险公司(CAA Insurance Company)宣布,今年将继续为安省司机推出新冠疫情期间汽车保费优惠政策,并且将优惠幅度由去年的10%增至15%。

CAA声明表示,去年该公司在业界率先颁布政策,为保户提供保费优惠和其他经济舒缓措施,帮助他们度过新冠疫情带来的财务压力。该公司在去年4月宣布,在疫情期间12个月周期内,为汽车和房屋投保户提供10%保费优惠,是业界首家且唯一提供这一优惠的保险公司。

该公司在去年5月宣布,为汽车保户提供100元的车保救济福利。去年10月再宣布为所有车保有效期内的保户,提供50元疫情舒缓福利。

适用于4月15日后生效新保户

CAA昨天表示,今年会继续对保户的承诺,并进一步加强,在12个月周期内给予保户15%汽车保费优惠。这一优惠适用于所有4月15日之后生效的新保户,以及所有在今年6月15日之后续约的现有保户。在今年1月1日至6月14日之间续约的现保户,可以填写一个网上表格申请逐步降低保费。

该公司表示,这些优惠是为饱受疫情折磨的客户,带来有意义的财务舒缓,让他们能够在疫情期间,更好地安排财务。2020年至2021年,该公司向客人提供的优惠总值估计逾1.3亿元。

公司总裁图拉克(Matthew Turack)表示:“我们承认民众在疫情期间,要么驾车比平时少了,要么改变了驾驶方式。且这种改变不会在短时间内消失。同时我们也了解,许多人正在面对疫情造成的财务压力。我们认为保险公司应有所行动,回馈及帮助安省民众,应对疫情期间的支出。”星岛记者报道

坑!因新冠症状无法工作 保险公司拒理赔

【加拿大都市网】新冠病毒导致身体不适,甚至无法工作,但保险却不理赔,很多国民因此陷于困境。

据CTV报道,安省居民雷诺德(Chantal Renaud)在过去的9个月,大部分时间都遭受呼吸困难、严重疲倦和心脏疾病的困扰,她一直在看专科医生,并进行了一系列测试,以诊断哪里可能出问题,以及如何改善身体状况。 她之前没有任何健康问题,但现在发现即使是最简单的工作也无法胜任,几乎无法做任何工作。

对于雷诺德和其他面临类似情形的人来说,这意味着必须依靠储蓄、政府资助,以及残障保险来协助弥合资金缺口。但是由于长期残障保险(Long-term Disability)索赔遭到拒绝,雷诺德和她的丈夫最近做出了艰难的决定,他们不得不出售自己的房屋。

雷诺德与其他一些患者可能已经感染新冠,或者相信他们已经感染,但却被其雇主投保的保险公司拒绝理赔。

雷诺德在接受CTV采访时说,与疾病抗争实际上只是许多痛苦经历中的一小部分,他们必须为最坏的情况做准备。

她第一次出现症状是在去年4月中旬,之后病情反反复复,她试图继续工作,但总终力不从心。她的新冠测试都是阴性反应,但回想起来,她认为自己从丈夫那里感染到病毒,她的丈夫在去年春季封锁之前就被感染了。

在停工之后,雷诺德申报了短期残障保险(short-term disability),但是在感觉好一些之后,她两次尝试回去工作。第一次,她工作了一天,结果在接下来的11天病到几乎无法动弹或起床。

之后她再次尝试回去工作,这一次是渐进式恢复工作,在持续了七个星期,她又犯病了,感到呼吸困难和疲惫加剧,结果又再次停工。

雷诺德尝试申报长期残障保险,但被拒绝,于是决定聘请律师,在去年12月向保险公司提出索赔申请。

而她的丈夫身体情况也同样不好,目前几乎没有收入,目前的选项就是出售自己的住房,但尚未挂牌销售,因为需要时间和体力进行准备。

雷诺德和她的丈夫的情况并非少见,许多加拿大人同样经历,他们称自己是“打持久战的”(long-haulers)新冠受害者,他们有的被病毒感染,有的怀疑被感染,其共性是长期出现征状,甚至持续好几个月。

有律师认为,保险公司对这些人拒绝理赔,已成为一个巨大问题,因为即使有医生证明仍不足够,保险公司要用自己的医学专家团队来确定理赔资格。

V05

(文章来源:星岛综合)

加国保险诈骗金额超10亿 守法消费者遭殃

加拿大保险局指出,全国每年的保险诈骗金额超过10亿元,守法消费者因此而要支付大笔额外的汽车保险费,也增加了医疗和紧急服务,以及法庭的负担。

保险局全国总监加斯特(Bryan Gast)指,虚构和夸大的索偿最终是由投保人埋单。民众除了要避免堕入讹骗陷阱,更应举报诈骗活动,将不法分子绳之于法,让所有守法的消费者可以减轻负担。保险局指出,最常见的5项车保诈骗手法是:

- 虚报拖车、储存和维修费用。拖车公司与修车厂串谋,夸大拖车、储存和维修费用。

- 开虚假医疗服务表格。诊所职员要求事主在空白的表格上签名,然后填上当事人从未接受过的医疗服务;也有假冒治疗师的签名向保险公司索取费用。

- 蓄意制造交通意外。

- 虚报资料。车主申报假住址或车型和年份,以降低保费。

- 更换车辆识别号码(VIN)。更改失车或报废车的车辆识别号码,售卖给不知情。

保险局表示,民众要提高警觉,以免成为车保骗案受害人。方法包括:

- 发生交通意外后,除交换双方车牌和保险资料外,要核实涉事车辆的乘客人数。

- 如遇陌生人试图把汽车拖到不熟悉的修车厂,并推荐医生、治疗师或法律服务时,应先与保险公司联络。

- 接受医疗前,确定服务是否包括在保险理赔内,治疗机构和治疗师是否有牌或涉及投诉纠纷。

- 保留治疗日期、时间、治疗师以及使用的辅助器材和药物纪录,并核对保险公司的帐单以确定没有虚报。

- 切勿在任何空白表格或文件上签名。

星岛日报记者

赴华旅游或遭拒保险 购取消行程附加险可减损失

星岛日报讯

加拿大公共卫生局建议出国的旅客,在旅行前先确认其旅游保险细节,及避免前往中国旅游,因为全球正爆发新型冠状病毒疫情。

由于疫情可能进一步影响旅游,故InsuranceHotline.com的保险专家汤玛斯(Anne Marie Thomas)表示,旅游保险能够抵销因一旦要取消行程而造成的损失。

根据保险公司蓝十字指出,只要在加拿大政府发出“避免所有旅游”前购买旅游保险,是包括取消旅游及中断旅游的保障。

该保险公司建议消费者应购买有取消或中断旅游条款的保险。

含附加条款或增加保费

作为额外预防措施,汤玛斯表示,旅游人士可以购买可选择“由于任何原因取消(CFAR)的附加条款”,但要注意的是,CFAR会增加保费成本,并且会有附带条款。

汤玛斯表示,有个别信用卡有提供旅游保险,但只保障持卡人,不包括同行者。

她表示,消费者可以在出国前购买旅游保险,但要到中国的旅客,可能无法购买,因为一般保险公司不会提供已有建议不要旅游的国家或地区的旅游保险。综合报道

房屋有建筑缺陷无法出售 业权保险能否为买家提供保障?

如果房屋有严重的建筑缺陷,导致不安全,并且无法出售,业权保险(Title Insurance)能否为买家提供保障?安省上诉法院在上个月审理的一宗案件,或可解释这方面的问题。

布林(John Breen)于1999年在Lake Muskoka购入一幢度假别墅。当年他的房产律师在市府建筑部门查看记录时发现,虽然当局在1989年发出建筑许可证(Building Permit),但对该幢房屋的最后检查仍未完成。

市府办公室之后发生火警,相关的记录毁灭,没有人知道该幢房屋是否已通过最后检查。布林获悉情况后,决定不要求市府进行最后检查。

到了2011年,布林聘请的工程人员,在装修厨房时打开一堵墙后发现,房屋结构严重违反安省《建筑标准法》(Building Code Act)的规定。工程师的报告后来证实,该幢房屋有严重的结构缺陷,建议布林考虑将房屋重建,并且不要居住在屋内。因此,该幢房屋自2012年以来,一直没有使用过。

布林向提供业权保险的FCT Insurance Company提出诉讼,声称房屋的结构缺陷,令房屋无法出售。在法律上,这意味潜在买家有合法理由拒绝购买。

FCT拒绝了布林的索偿要求,声称对于布林已经知道的风险或缺陷,FCT不会提供保障。在去年的审讯中,法官艾伯哈德(Margaret Eberhar)裁定布林胜诉。

法官在1.3万字的判决书中指出,布林对于房屋的潜在缺陷,没有实际的认识。

FCT不服判决,向安省上诉法院提出上诉。上个月,上诉法院的3名法官推翻了原审判决,驳回布林的索偿请求,并判他须支付25,000元的诉讼费用。上诉法院将无法出售的土地(即买方不愿购买该建筑物),与无法出售的业权(即是所有权出现缺陷情况,例如本案例中未完成的动工许可证及检查),作出了区分。上诉法院裁定,布林的索偿申请不在保单范围内。

FCT保险公司在其住宅业权保险手册中表示:"许多之前已有的问题,直到交易完成后才会被发现,包括......在没有许可证情况下进行的装修.... .."

"若持有住宅业权保险,FCT有责任纠正这些问题,或向投保人作出相应的赔偿。"

这似乎与FCT在诉讼中的立场不一致。

从布林个案中所得的教训是,并非所有的业权保险单都是相同的。置业者应该就业权保险单提供的保障范围,与律师进行仔细的评估。

作者Bob Aaron是多伦多房地产律师

母亲租车儿子开 出车祸保险失效要赔3.5万

一名妇女在租车公司租用一辆汽车,但在儿子驾驶时出事,汽车撞毁,租车公司要求妇女支付维修费,但妇女以已经向租车公司购买责任保险为由拒绝,事件最终要透过法律程序解决,法庭最终以妇女儿子未有获得租车公司同意成为授权司机,有关保险已失效,裁定妇女须向租车公司支付数万元维修费。

加拿大最高法院大法官Russell Raikes裁定,Tricia Richards需要向租车公司支付被撞毁汽车的维修费用,即使她租车时已购买责任保险;Raikes大法官指出,租车公司没有给予Richards儿子的驾驶权,故此,Richards所购买的责任保险不适用。

Raikes大法官表示,根据租车协议规定,除租车人士或授权司机之外,其他未经同意的人士,不能驾驶被租用的汽车,否则,所有豁免均会无效,即使Richards批准其儿子驾驶她租用的汽车。

Richards于2017年4月在卡加利国际机场,向租车公司Enterprise租用一辆客货车,在租车合约中,指明Richards是唯一可驾驶该辆汽车的人士,而Richards在租车时,同时购买一份碰撞损坏豁免保险。

数天后,其儿子驾驶这辆客货车,当驶到一条高速公路时发生交通意外,汽车四辆朝天,租车公司维修该辆汽车所需费用达8.2万元,之后要求Richards支付35,311元维修费。

Richards向法庭呈交的文件中指出,她一直驾驶该辆汽车,但旅游途中停下休息后,发现儿子已坐在驾驶座位上,她最初试图劝阻儿子不要开车,但最后放弃。

她形容情况是完全没法控制,以及不知道儿子的驾驶执照已被注销。

Raikes大法官表示,Richards的儿子是否开车,在这案件中属无关重要,最重要是租车公司没有同意其儿子驾驶所租用的汽车。

Raikes大法官裁定,租车公司提供的证据有理,包括维俢费用及汽车估值,故租车公司提出的赔偿额十分合理,Richards须向租车公司支付35,311元。

对于赔偿费用多少的问题,Raikes大法官表示,需要由另一名法官处理。

Raikes大法官除裁定Richards须向租车公司作出赔偿之外,亦要承担租车公司的法律开支。

(图片:加通社) T02

秋季出国跨省自驾游 不买这种保险会有大损失

网上金融平台LowestRates.ca指出,很多人出外游玩,都会购买旅游医疗保险,但往往忽略了可能有购买额外汽车保险的需要。网上图片

很多人趁著秋高气爽驾车旅游或到处赏枫。网上金融平台LowestRates.ca指出,很多人出外游都会购买旅游医疗保险,但往往忽略了可能有购买额外汽车保险的需要。

据LowestRates.ca的Jessica Mach表示,外游遇到医疗事故,除了游兴尽失之外,也可能要面对高昂的医疗费用。安省湿比利一名女子去年到美国拉斯维加斯欢度万圣节,返回加拿大当天遇到抢劫,失去全部财产物和护照并且受伤。她虽然有购买旅游保险,但因为重发新护照和住院超过投保日期,要面对超过10万元的医疗账单,至今仍受到追数公司不断的电话轰炸。

额外汽车保险往往遭忽略

她称,很多人驾车旅游时并没有考虑要购买额外的汽车保险。各省的汽车保险规定并不相同。安省的汽车保险规定,所有车保必须包括律师费;额外医疗、收入津贴、因伤雇用陪护和殡葬费用在内的意外津贴;与没有保险的司机,或肇事后不顾而去司机发生交通意外的赔偿;以及直接财物损失的赔偿。

安省和卑诗省的车主较少烦恼,是因为这两个省的汽车保险虽然有私营和公营的差别,但两省的基本车保,都包括在全加拿大和美国发生交通意外时的赔偿。卑诗省的理赔范围更包括夏威夷和阿拉斯加。

汽车保险的赔偿,一般是依据意外发生地的法律。如果是驾车穿州过省从事商业活动,应该要购买额外的保险。

她指出值得注意的是,美国有很多个州份所定下最少投保金额比加拿大低。一旦与当地司机发生交通事故,对方可能没有足够保险金赔偿加拿大司机的损失。因此,最好是在出发前,与保险公司或代理商讨是否需要加购短期的额外保险。

连续纵火索赔个案 保险公司或拒承保

■加华保险专业协会顾问兼资深保险从业员郑伟东

星岛日报讯

加华保险专业协会顾问兼资深保险从业员郑伟东坦言,若房屋因事常向保险公司索赔,例如该宗连续被纵火个案,即使屋主声言是无故被针对的受害者,保险公司鉴于其房屋属频繁索赔个案,除非屋主愿意为房屋安全作出改善措施,否则屋主有机会面对保险公司不愿承保,或倍加某些事故垫底费,甚至不愿为该房屋承保如纵火或爆窃个案。

郑伟东表示,如果一所房屋有连续因同一事故或罪案,向保险公司索取赔偿,便容易被保险公司视作高风险投保物业,例如类似此户咸美顿市家庭,其房屋于4年内7次被纵火,又或者一些房屋经常被窃匪光顾,这些投保者物业有机会被列作高风险类别。

建议装设保安摄录警报系统

即使屋主声言自己是无辜被针对者,但站在保险公司立场,保险公司是承保一些不能预期的房屋事故,并非一些可能预期到、被针对的个案。

郑伟东认为屋主房屋若经常发生被纵火、爆窃或经常爆水管遭水浸,屋主有责任令房屋不会再“被针对”,例如屋主必须要与警方合作解决问题;房屋若有需要必须加强物业保安,包括装设高清保安摄录系统、高科技警报系统等。

如连续出事故 可能增加垫底费

如果投保物业继续连续出现同样犯罪事故,保险公司有机会不再承保物业,也有可能对投保屋主物业保障设限,如房屋经常被纵火,保险公司便会单独不承保被纵火索赔;亦有可能增加屋主的垫底费。

他举例称如一般房屋遇到火警事故,或仅需付500元垫底费;但被列作纵火高风险房屋屋主,或许需支付万元垫底费。

问到若经常出事房屋屋主出售楼房,对该楼盘有兴趣的潜在业主,能否透过保险公司知悉楼盘“前科”,郑伟东说,除非新业主已购买该物业,若其并非物业具法律效力新业主,仅属对楼盘有兴趣者,基于私隐条例,保险公司不会向这些仅有兴趣者披露房屋“前科”。本报记者♦

来加拿大探亲旅游人数飙升 如何购买保险成大问题!

随着加拿大旅游业的蓬勃发展以及移民人数的不断攀升,持有旅游签证(Visitor’s Visa)到加拿大探亲、访友的人越来越多。小留学生以及陪读群体也在不断扩大。旅游保险就成为这些“外国人”来到加拿大出行的保障。生活在异国他乡,遇到病痛和意外再所难免。如何购买最适合的保险以及怎样更好地避免被拒赔的情况,是很多华人需要了解的信息。尤其在为年迈的父母购买旅游保险时,对保险知识的储备能够帮助亲友买到最可靠的保障。

本报记者 文琪

居住在约克区(York Region)的刘先生对星岛《加拿大都市报》记者透露,在他移民来到加拿大的10年的时间里,一直是姐姐在国内照顾年迈的父母。随着工作和家庭的稳定,他在半年前为父母以及姐姐、姐夫办好了来加拿大的旅游签证,想让他们在加拿大享受一段时间的天伦之乐。在父母和姐姐一家落地加拿大后,刘先生特意为他们购买了旅游保险(Travel Medical Insurance)。但由于对这种保险的制度和政策了解得不够完善,导致他忽略了此类保险等候期(waiting period)可能产生的后果。刘先生的父亲在抵加后,在保险生效前的等候期内发病,最后刘先生只得为父亲去医院看病而支付了6000元的医疗费。待父亲的病情稍微稳定后,刘先生就安排父亲出院。为了父亲的健康状况考虑,不久刘先生就把父母和姐姐一家提前送回了国。

不要临急抱佛脚

迈达金融(Metro Direction Financial Inc.)资深保险顾问Kevin Huang在接受本报记者针对刘先生案例的访问时表示,这样的情况在保险业内非常常见。许多人在购买旅游保险时,的确没有完全地了解产品,并未依据家人的身体状况做好风险评估。

“我作为保险代理人,一定会为客户解释清楚并强调,落地加拿大以后再买旅游保险会涉及到的问题。等候期所产生的后果,我一定会提醒客人。但是的确,有些客人也会在知道的情况下,还是不注意这个问题,或者对父母的身体状况过于自信。”

Kevin表示,保险公司有“等候期”这样的规定也是为了不想赔本。 “有了症状再去买保险是肯定不会卖给你的,因为很明显这会产生费用。大部分保险公司等候期的时长,取决于你来加拿大之后多长时间才去买保险。比较常见的是,大家来了几天再去买。来加国后一个月之内买,等候期都是48小时。在等候期已经生病了,是不可以赔保的。这时候如果有症状,即使没有生病,但你告诉了医生这个症状是前几天出现的,保险公司也不会承保。”

子女在为年迈父母甄选旅游保险时,Kevin提示除了一定要在出发前为老人买好保险,保额最好考虑要大一些。 “在多伦多,如果是普通的住院,每晚大概3000加币。如果在重症监护室(ICU),价格会更多。因此购买保险的时间段,最好涵盖整个旅行的时间。如果在不确定呆多久的情况下,尽量往长点的时间买,因为保险的连续性很重要。”

保额买多少合适?

在加拿大,如果没有本地的医疗保险,住一晚ICU的费用大概要在7000、8000加币起。如果发生意外再支付手术费,总体的费用会非常昂贵。 Kevin建议大家购买旅游保险时,至少买5万的保额。 “如果我不给出建议,的确有客人会选择1万、2万的,保额太低对旅游保险没有特别大的作用。”

Kevin分享了这样一个案例。曾有客人购买了保额为10万的旅游保险,但住了一些日子后,觉得自己身体很好,不需要那么高的保额,就降到了2.5万。没想到在降低的期间身体出了问题,花了7万多。最后保险公司顺利理赔2.5万,而剩下的5万欠款,在与医院的协商下医院同意客人分期付款。

因此,在为老人购买时,Kevin表示一定会建议至少购买5万的保额。 “而且现在保险公司的策略是,5万和10万的对比虽然保额翻倍,但只要受保人在70岁之下,保费的差别并不大。”

除了保险额度应该选多少,人们常见的还有垫底费(deductible)的相关问题。就像买汽车保险一样,很多人会犹豫不决垫底费要选择多少。 Kevin回应称:“有人选择3,000,这样保费可以打7折。但是最后可能你花了2,000多的医药费,保险一分钱都没有理赔,全是自己掏。基本上每家保险公司的旅游保险都会因为选择较高的垫底费而给保费打折,但打折的比例不一样。有公司1,000垫底费就可以打7折。每家保险公司不一样。”

向本报爆料的刘先生就向记者提出,最初不知道父母和姐姐、姐夫会在加拿大住多久,因为要看看他们是否适应和喜欢加拿大。也是因此才没有在他们启程前购买保险,想等大家过来以后一起商量。

Kevin表示,但持有访问者签证(visitor visa)的人,通常入境后可以在加拿大呆半年,因此会建议不确定行程的人先买180天的旅游保险。 “超级签证(SuperVisa)的保险和普通旅游签证又不一样,最低的要求是保额10万,要保365天。我建议为有超级签证的家人选购保险的人,垫底费不要做得太高。特别是对老人。而像老人提前要走的情况,保费是可以退的。”

记者提出提前离开加拿大的情况下,退保费有怎样的要求和费用,Kevin回应道:“如果在没有理赔的情况下,客人直接把登机牌拍照给我,我可以在网上操作续保,很简单。但是如果客人在之前有过理赔,那么续保时要通过保险公司的审核。通常就是理赔过的疾病,在新保单里就不保了。至于会退多少钱,一般会有25至40元的手续费。”

Kevin因此建议大家,不要因为非常小的疾病而着急进行理赔。 “有时候大家因为小病去看了医生,只花了100至200元钱,而你买的时间很长的,我通常会告诉你不要着急把索赔递交上去。因为如果你买保险花了800 、900元钱,看病只花了100、200,这时递交上去就把你的后路都堵住了。我会建议客人等一两个月,通常一个月之内申请理赔也是可以的。但万一你提前走了呢?”

Kevin向记者透露,现在客户群大部分是新移民和持有签证的华人。他2018年就处理了52单旅游保险的理赔。 “为什么会有那么多理赔,因为新移民大部分带着孩子。国内的朋友,孩子稍微有点发烧38、39度就马上要送医院看急诊。按保险的要求,正常来说如果不是特别严重应该先去walk in clinic。如果直接送到儿童医院看急诊,注册费700多,再加医生费200多,去一次就是1000多。医生很可能说只是病毒感染,吃点泰诺多喝热水就让回家了。但是的确这样理赔都没有问题。”

选择险种很重要

子女在替父母购买旅游保险并申请理赔时,作为父母方的代理人,除了要对父母的行程有所规划、对父母的健康状况有足够的了解之外,对所购买的保险产品也需要一定的了解。...

三分一业主有洪水保险 但是这些人却很难投保!

■■重复面临洪灾危险的居民最难获得房屋保险。加通社资料图片

加拿大保险局(Insurance Bureau of Canada,简称IBC)指,尽管更多的加拿大人拥有洪水保险,但重复面临洪灾危险的居民却最难获得房屋保险。

IBC联邦事务副总裁斯图尔特(Craig Stewart)在CTV的晨间节目《Your Morning》访谈中称,本国的保险公司自2015年起才开始提供洪水保险,目前大约三分之一的加拿大人拥有这项保险。但是,对于那些可能需要重复索赔的高风险洪水区的房屋业主来说,选择却很有限。

斯图尔特称,目前保险公司对于那些一再面临洪水风险的屋主,确实没有提供可负担得起的高风险保险。

斯图尔特领导的一个由保险公司、房产经纪和当地政府部门人员组成的任务小组,于今年早些时候向联邦政府提交了有关如何保护洪灾高风险居民的建议。参考这些建议制定的最终解决方案可能一年后才能出台。在此之前,面临屡次发生洪水风险的屋主几乎没有选择,因为他们的需求必须由纳税人或其他保单持有人来补贴。

建议搬离低洼风险区

斯图尔特称,一些屋主已采取激进措施来避免风险,例如将房屋置于木桩之上,但他建议业主干脆搬离高风险地区,或者将低洼区、地库的物品移走,这样可以减少未来索赔的可能性。

斯图尔特透露,根据多伦多大学蒙克全球事务学院(Munk School of Global Affairs)2017年的一份报告,与洪水有关的损失已超过火灾和盗窃,成为财产保险索赔的主要类别。

斯图尔特说,尽管索赔越来越多,但很多加拿大人甚至都没有意识到他们住在洪水泛滥区,直到他们真正遭遇了洪水。

他称,加拿大人的首要问题是应该了解他们所处的风险等级。

综合报道

相熟车房遭保险公司踢出推荐名单 车主有权续用

若果汽车受损毁而需要使用保险时,保险公司一般会建议客户使用其推荐的汽车维修公司进行维修,但保险公司会随时转变首选车房的推荐名单,引致被移除至名单之外的车房生意大受打击;有车房东主近日向传媒投诉,保险公司做法无理,数十年建立的生意受到严重影响。Anthony Di Santo向电视台CBC表示,由1963年开始,在北约克已经营车房生意,道明汽车保险公司一直将他的车房列入推荐维修车房名单内,但近日无故将他的车房删除至名单以外,意味保险公司不再保证客户在他的车房进行维修后,能否获得保险费。Di Santo表示,去年10月收到道明汽车保险的信件,表示已将其车房在推荐名单中删除,但没有解释原因;他强调,过去一直没有做出不适当事情,遇到这待遇,感觉非常糟糕。道明汽车保险的决定,已经对Di Santo的业务产生影响,因为有不少客户认为他的车房一定做错一些事情才被删除至名单之外。Di Santo表示,道明汽车保险亦向客户表示,不能使用Di Santo车房的服务。根据安省司机拥有受保护权利,由安省金融服务委员会(FSCO)监管,不论保险公司是否将其列入保证名单,消费者都可以选择任何机械师维修其车辆;但FSCO发言人表示,保险公司是没有需要告知客户有这个选择。过去15年一直使用Di Santo车房服务的Kevin McNaughton表示,保险公司的做法是误导消费者,令消费者的选择受到限制。道明发言人Paolo Pasquini表示,不会对Di Santo的车房被移除至名单之外的做法置评,但强调,公司会定期审查,并根据数据修改首选维修车房的名单。(图片:CBC) T02

加拿大省钱小贴士:如何让保险公司降低你的汽车、房屋保费?

星岛都市网智苏报道:取决于你住在哪里、拥有什么样的资产、开什么类型的车,你的保险金额可能会很贵。但削减保险开支并不是不可能的,有时你只需要给你的保险经纪打一个电话。CTV最近总结了节约汽车及房产保险的10条建议。

汽车

安全功能

如果你的汽车有时新的安全功能,如盲点提示灯、离线警告系统,个别保险商可能会给你优惠。你驾驶的汽车类型也很重要。每一种品牌和型号在保险公司的估价都不一样,取决于安全功能和盗窃率。

如果你担心自己车被盗的可能性高,可以到加拿大保险局查看“被盗风险最高的10辆车”排行榜。

驾驶习惯

个别保险公司会给顾客提供使用远程信息科技的选择,这种科技可以记录你的驾驶习惯,包括车速、刹车习惯和行驶路程。

如果你的驾驶习惯良好,保险公司可能会降低你的保额。

如果你不经常开车,或者不怎么去远的地方,一些保险公司还有“低里程数”优惠。

旧车可降低撞车保险

如果你的汽车已经开了10多年,价值很低,可以考虑降低撞车险和综合损失险。因为把这么老的车拿去修,在经济上意义不大。

保险专家Bergeron告诉CTV:“这样做可以节省好几百块保险费。”

停车位

如果你通常不怎么把车停在路边或公共停车场,而是停在私人车道或车库,被撞车的几率相对较小,这也能节省保险费。

雪胎

保险专家Bergeron表示,个别保险公司会给使用雪胎的人提供优惠,因为已经证实,使用雪胎的人事故率更低。

例如,CAA给使用雪胎的人提供95折。

房产

智能监控

Bergeron说,如果你安装了安全警报、监控摄像头和防盗系统,记得告诉你的保险公司,因为“他们会给你折扣”。

采取安全措施防止非法闯入,可以帮助你节省保费。包括SGI Canada在内的许多保险公司,都有提供“如何防盗”的小贴士。

无抵押贷款可享优惠

Bergeron说,许多人都不知道这点,如果你没有抵押贷款,可以节省保险费。

增加抵减额

如今,房屋保险被视作洪涝、火灾之类“灾难”的应对手段。Bergeron说,现在很少会有人因为电视机之类的小物件被盗而向保险公司索偿。

增加抵减额(Deductible)可以降低你每年付的保险费用。越来越多人将抵减额增加到5000加元。

车险房险合并

Bergeron表示,合并车险和房险可能会给你带来最大的优惠。在同一家保险公司下,合并车险房险几乎永远都比你在不同保险公司分别购买车险和房险要便宜。

对保险公司说实话

给保险公司提供误导信息,或隐瞒信息,是你所能做的最错误的决定。虽然将个别信息忽略不报,可能可以降低你每个月或每年的支出,但长远看来会带来更大损失。

例如,如果你的壁炉是木质的,或者你家有个木头做的炉灶,但你没告诉保险公司,那么如果以后家里起火,保险公司可能会拒绝赔偿。

换取金融公司廉价产品 近半的加拿大人愿意这样做!

■■一份报告指接近一半加国消费者愿意向银行及保险公司,分享个人资料,便换取较低价钱的产品和服务。 网上图片

本报记者

有最新报告显示,接近一半加国消费者愿意向银行及保险公司,分享他们的个人资料,如所处位置及生活方式等,以便换取较低价钱的产品和服务。

环球财务服务消费研究机构访问了28个国家共47,000人,包括2,000名加拿大人。调查发现超过一半消费者愿意分享他们的资料,以便获得快速贷款批核、健身中心会籍折扣优惠,以及根据所处的地方提供个别的优惠等。

不过,加拿大的消费者相信私隐甚为重要,有72%表示对他们的个人私隐小心处理。其实,消费者第二大关注的是泄露个人资料,因为不想增加成本而令他们向银行或保险公司披露。

主导进行调查研究的公司Accenture加国财务执行总监鲁加斯(Robert Vokes)称,加拿大消费者愿意分享个人资料时,通常是希望令生活较为容易,但会关注有关数据如何使用。

银行及保险公司为客户提供便利,才可以维持信任度,令顾客继续使用服务。

希望令生活较为容易

从环球消费者的数据所得,他们强烈支持个人化的保险费用,有64%受访者有兴趣知道,据他们的安全驾驶习惯,而调整汽车保险费用根;有52%说人寿保险费与健康生活方式有关,便会愿意提供资料;79%的人提供的个人资料,包括收入、地区及生活习惯予保险公司,相信有助减低受伤或损失。

至于银行方面,有81%消费者愿意分享收入,地点及生活方式数据,可以获得快速的贷款批核。

有76%的人认为提供有关所处地点的个人资料,可以获得零售店的折扣优惠。

另有42%的加国消费者特别指出,希望银行为他们月份花费多少金钱提供更新资料,而46%表示想根据他们的消费习惯获得节省金钱贴士。

在环球消费者中以中国最容易向财务机构提供个人资料,有67%消费者愿意以个人服务来换取个人资料,美国为50%。欧洲在5月时一般资料保护法(General Data Protection Regulation)生效,消费者对此感到怀疑。

例如在英国和德国只有40%的消费者,愿意向银行和保险公司提供更多资料来换取个人服务。